会社概要

健全かつ適切な業務運営を確保するため、リスク管理の強化に取り組んでいます。

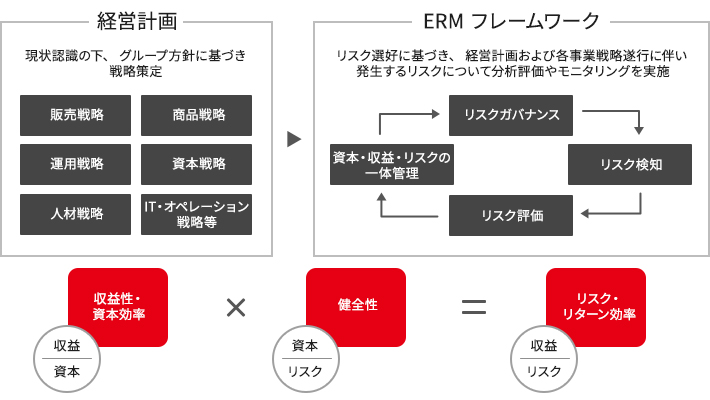

当社は、グループ方針に基づく中期リスク選好のもと、経営目標の達成に向け、資本政策・収益管理・リスク管理の一体運営によるリスク・リターンの最適化を目指しており、収益性・資本効率と健全性の向上を重視したERM(エンタープライズ・リスク・マネジメント)フレームワークを運営し、高度化に努めています。

生命保険会社を取り巻く経営環境は常に変化し、複雑かつ多様なリスクを抱えています。

そのようなリスクを的確に把握・分析し、適切に管理していくことは、お客さまの信頼に応え企業価値を高めていくための重要な経営課題であると認識しています。このような認識の下、リスク管理態勢の適切な運営と高度化に努めるとともに、フォワードルッキングなリスク管理を推進しています。

ERMフレームワークの運営図

当社は、経営上特に重要なリスクを「トップリスク」と定義しています。

トップリスクは、内部・外部環境の変化などを踏まえてリスク事象を網羅的に洗い出したうえで、収支・健全性などへの影響度と将来における蓋然性を評価し、経営レベルでの議論を通じて選定しています。選定したトップリスクについては、経営計画・事業執行計画に反映したうえで、その遂行状況を経営会議などで確認しています。

このように、トップリスクの選定、トップリスクを踏まえた経営計画策定、計画の実行、取組状況の評価、というPDCAサイクルを通じ、不確実性の高い事業環境の中で持続可能な成長を実現するため、経営のさらなる高度化に取り組んでいます。

リスク管理にあたっては、取締役会・経営執行会議の指示の下、リスク管理委員会が各種リスクの特性に応じた詳細なリスク把握・分析を実施し、各種リスクが全体として経営におよぼす影響について統合的に管理しています。リスク管理部署およびリスク管理統括部署は、牽制機能の確保を図る観点より営業や資産運用等の収益部門から独立した組織で、領域別リスクの把握、モニタリングの遂行、規程・マニュアルの整備、リスク計量手法の精緻化、管理手法の高度化等に取り組んでいます。

これらのリスク管理の状況は、経営執行会議・取締役会へ報告する態勢としています。

さらに、こうしたリスク管理の運営状況や実効性に関して、監査部が検証等を行い、牽制機能の強化を図っています。

リスク管理の基本方針やリスク管理の組織・役割は、取締役会が定めた「リスク管理方針」に明記されています。

また、リスクの定義や詳細なリスク管理手法等に関しては、リスク領域ごとの「領域別リスク管理規程」、および領域別リスク管理に係る基本事項や共通事項を定めた「リスク管理基本規程」を経営執行会議にて定めています。

1.統合リスク

統合リスクとは、企業価値毀損の可能性を全社横断的・総合的に管理するリスク領域をいいます。当社は、事業運営にあたって直面するさまざまなリスクを横断的・総合的に評価し、リスク選好指標の定量管理、ストレステストによる影響分析、リスク・レジスター制度による重要度に応じたリスク管理等を実施しています。

(1)リスク選好指標の定量管理

「リスク管理方針」の定める基本的姿勢の下、健全性や収益性等の観点で設定したリスク選好指標を管理しています。また、許容可能なリスク水準および超過した場合の対応を明確にした上で、定期的にモニタリングを行っています。

(2)ストレステストによる影響分析

大規模な自然災害や市場の大きな混乱等のストレス・シナリオを想定したストレステストを定期的に行い、通常の予測を超えたリスクの把握に努めています。また、中期的な経営計画や新商品導入等に伴うリスク指標の将来推移について、ストレス・シナリオが顕在化した場合の影響分析を適宜実施しています。ストレステストの結果はリスク管理委員会等に報告し、経営戦略上の意思決定に役立てています。

(3)リスク・レジスター制度による重要なリスクの管理

蓋然性および影響度から特に重要度の高いリスクを特定し、リスク・レジスター制度による重要リスクの一元的管理・評価を行うことでフォワードルッキングなリスク管理の推進に努めています。

なお、当社では、リスク管理の適切性と現在および将来にわたるソルベンシーの十分性の自己評価を定期的に行い、その結果に基づきORSA* レポートを作成しています。

*ORSA: Own Risk and Solvency Assessment(リスクとソルベンシーの自己評価)

2.保険引受リスク

保険引受リスクとは、社会情勢等により保険事故の発生率等が保険料率設定時の予測に反して変動することで、会社が損失を被るリスクをいいます。

当社では、保険料率設定時の予定死亡率と実際の保険事故発生率等を比較・分析するとともに、契約選択・支払査定に関わるリスク、保険契約群団の経済的価値や収益性に係るリスクを定期的に分析する等のリスク管理を行っています。

また、当社では、健全性維持・収益の安定化等を目的として、引き受けた契約の一部について、再保険による引受リスクの分散を行っています。再保険の利用にあたっては、主要格付機関の格付け等に基づき、十分な保険財務力を有する会社を選定するよう努めています。また、出再先の会社の財務内容を定期的にモニタリングするとともに、引受能力が高く、財務内容のより良い会社を新規に開拓する等、最良の再保険カバーを入手できるよう取り組んでいます。

3.資産運用リスク

資産運用リスクとは、投融資活動に伴うリスクであり、ALM*リスク、市場リスク、信用リスクに分類されます。

当社では、お客さまに対し、長期にわたり経済的な保障を確実に提供すべく、長期安定的な資産運用を第一義としており、その方針に合致した資産運用リスク管理を実施しています。

*ALM: Asset Liability Management(資産負債総合管理)

(1)ALMリスク

ALM リスクとは、資産と負債との金利または期間等のミスマッチを原因とし、会社が損失を被るリスクをいいます。

当社では、ALM リスクの主要なリスクファクターである金利変動リスクについて、負債通貨区分ごとに資産・負債の感応度の差に許容幅を設定し、コントロールを行っています。また、資産・負債のキャッシュフロー分析などに基づき総合的にリスク量やリスク構成の変化をモニタリングすることにより、適切なALM リスク管理が行われているかを定期的に確認し、負債特性に応じた運用資産ポートフォリオ構築の推進に役立てています。

(2)市場リスク

市場リスクとは、金利、有価証券等の価格、為替等、さまざまな市場の変動により、保有する資産の価値が変動し、会社が損失を被るリスクをいいます。

当社では、有価証券等の市場価格変動性を一元的に把握するとともに、過大な損失の発生を抑制する観点から、あらかじめ設定したリミットの範囲内で資産運用が行われていることを定期的にモニタリングし、リスク分散に留意したポートフォリオの構築に努めています。

また、想定を超えるような急激な金利上昇や為替相場の大幅な変動等を想定したストレステストを実施することにより、運用資産の市場変動特性等のリスク状況を把握し、運用資産ポートフォリオの健全性確保に役立てています。

(3)信用リスク

信用リスクとは、信用供与先の財務状況の悪化等により、資産の価値が減少ないし消失し、会社が損失を被るリスクをいいます。

当社では、債券・株式等について、厳格な分散投資ルールに基づき、与信先ごとに信用度に応じた与信上限を設定するとともに、資産種類、国、業種についてもリミットを設定し、信用リスクが過度に集中しないようにコントロールしています。

4.流動性リスク

流動性リスクとは、保険料収入の減少、解約払戻金支出の増加、巨大災害での資金流出等により資金繰りが悪化し、資金の確保に通常より著しく低い価格での資産売却を余儀なくされることにより損失を被るリスク(資金繰りリスク)と、市場の混乱等により市場において取引ができなかったり、通常よりも著しく不利な価格での取引を余儀なくされたりすることにより損失を被るリスク(市場流動性リスク)をいいます。

当社では、日次のキャッシュフローやその予測誤差等のモニタリングを行い、保険負債の特性に応じて流動性の高い資産を一定の水準以上確保するとともに、低流動性資産や会計上の制約を伴う資産の保有リミットを設定することにより、流動性リスクの軽減を図っています。

5.事務リスク

事務リスクとは、役職員等が正確な事務を怠る、あるいは事故・不正等を起こすことにより、お客さまや社外の方へ影響を与える、または会社が損失を被るリスクをいいます。

当社では、各業務における事務リスクを将来的な損失の発生可能性と影響度の面から把握、評価するとともに、実際に顕在化した事務リスクの事象については、事象の発生原因等を詳細に分析し、再発防止策の徹底およびその効果の検証を実施することで、事務リスクの抑制に努めています。

また、規程・マニュアルの適切な整備を進め、事務リスクの管理・軽減を図っています。

6.システムリスク

システムリスクとは、コンピュータシステムのダウンまたは誤作動、不正使用等によりお客さまに損失や混乱をきたし、場合によっては金融機関としての存続基盤を揺るがす可能性があるリスクをいいます。

システムリスクの発生防止に向けて、セキュリティ対策の強化およびシステムリスクの評価と評価結果に対応した改善取組を推進しています。また、システム障害発生等、リスクが顕在化した際の対応手順を明確化しており、継続的に改善を行うことでシステムリスクの低減を図っています。

サイバーセキュリティ対策においては、サイバー攻撃等の異常事態発生時に即座に対応できるようCSIRT*による対応態勢を整備するとともに、全社員への情報セキュリティ教育・訓練を定期的に実施しています。

*CSIRT: Computer Security Incident Response Team(コンピュータセキュリティインシデント対応チーム)

7.事業継続リスク

事業継続リスクとは、自然災害や火災、事故およびサイバー攻撃等に起因した緊急事態により、会社の重要な事業活動が中断あるいは大きく阻害されることで損失を被るリスクをいいます。

当社では、地震・火災等不測の事態にそなえ、2014 年に福岡本社を設立しました。加えて、サイバー攻撃やパンデミック(特効薬のない感染症の世界的流行)を想定した対応計画を定めるとともに、システムのバックアップ態勢の整備、発生確率の高いシナリオを想定した机上訓練やモックディザスター(模擬災害)型訓練の実施等、緊急時における被害や業務の中断を最小限のものとし、当社の社会的責任を果たすべく事業継続性が確保できるよう取り組んでいます。